Chính sách đặc biệt phát triển kinh tế tư nhân: Điều kiện được miễn, giảm thuế thu nhập cá nhân

Điều kiện được miễn, giảm thuế thu nhập cá nhân được quy định tại Nghị định số 20/2026/NĐ-CP về cơ chế, chính sách đặc biệt phát triển kinh tế tư nhân.

Nghị định số 20/2026/NĐ-CP quy định chi tiết và hướng dẫn thi hành một số điều của Nghị quyết số 198/2025/QH15 ngày 17 tháng 5 năm 2025 của Quốc hội về một số cơ chế, chính sách đặc biệt phát triển kinh tế tư nhân đã quy định cụ thể về điều kiện miễn, giảm thuế thu nhập cá nhân; cách tính thuế thu nhập cá nhân được miễn, giảm tại Điều 8 Nghị định.

Điều kiện được miễn, giảm thuế thu nhập cá nhân

Cụ thể, Điều 8, Nghị định số 20/2026/NĐ-CP quy định miễn, giảm thuế thu nhập cá nhân như sau:

1. Cá nhân có thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo được miễn thuế thu nhập cá nhân đối với khoản thu nhập này.

Thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp quy định tại khoản này là thu nhập có được từ chuyển nhượng một phần hoặc toàn bộ cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo (bao gồm cả trường hợp bán doanh nghiệp), trừ thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu của công ty đại chúng, tổ chức niêm yết, đăng ký giao dịch theo quy định của pháp luật về chứng khoán.

Trường hợp bán toàn bộ doanh nghiệp do cá nhân làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản thì kê khai và nộp thuế thu nhập cá nhân theo hoạt động chuyển nhượng bất động sản.

2. Cá nhân là chuyên gia, nhà khoa học theo quy định của Luật Khoa học, công nghệ và đổi mới sáng tạo và các văn bản hướng dẫn có thu nhập từ tiền lương, tiền công nhận được từ doanh nghiệp khởi nghiệp sáng tạo, trung tâm nghiên cứu và phát triển, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo được miễn thuế trong thời hạn 02 năm (24 tháng liên tục) và giảm 50% số thuế phải nộp trong 04 năm (48 tháng liên tục) tiếp theo đối với khoản thu nhập này.

Thời gian miễn, giảm thuế tính liên tục kể từ tháng phát sinh thu nhập được miễn, giảm thuế.

Trường hợp phát sinh thu nhập trong tháng thì thời gian tính miễn, giảm thuế được tính đủ tháng.

Cách tính thuế thu nhập cá nhân với đối tượng vừa có thu nhập từ tiền lương, tiền công được miễn, giảm thuế vừa có thu nhập từ tiền lương, tiền công khác

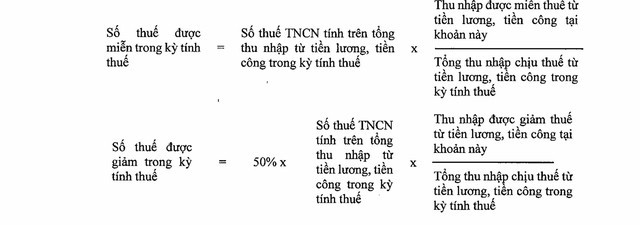

Trường hợp cá nhân vừa có thu nhập từ tiền lương, tiền công được miễn, giảm thuế theo quy định tại khoản này vừa có thu nhập từ tiền lương, tiền công khác thì số thuế thu nhập cá nhân được miễn, giảm theo quy định tại khoản này được xác định như sau: